当前,开放银行(Open Banking)已成为金融科技领域的一个热点话题,并在全球呈现快速发展态势。开放银行强调以用户为中心,利用API、SDK等技术实现方式,通过“走出去”、“引进来”双向开放的形式深化银行与第三方机构业务连接和合作,将金融服务能力与客户的生活、生产场景深度融合,从而优化金融资源配置、提升服务效率,实现双方或多方合作、共赢。

为此,财资君为您整理了国内外领先商业银行和金融科技公司在开放银行领域的探索和实践,希望能对您有所帮助。

本文为开放银行案例汇总系列第三篇,为您解析国内开放银行的相关案例。

Part 1

民生银行:

依托直销银行开拓生态场景

民生银行主要通过直销银行打造开放银行,应用“ABC”技术(AI、Big Data、Cloud Computing)获取场景需求,帮助银行找到业务切入点,正在逐步实现“金融服务无感化”。

在管理创新方面,努力打造“敏捷化”管理机制。一是敏捷组织。直销银行定位为纯自营事业部,建立独立的党委、执行委员会及各个专业委员会,充分发挥组织灵活性,提升组织效率。二是敏捷机制。优化与总、分行之间的业务协同关系,建立总行、分行联动的协同处理机制,促进产品孵化及成熟;制定与分行合作营销规则,并针对B2C、BBC及其他合作模式分别确定不同的分润模式。三是敏捷计价。在资金定价方面,配置专项信贷额度,比照其他经营机构进行风险资产配置,采用FTP资金计价;在总行定价授权管理体系下,授予相应的产品定价权。

在创新实践方面,基于民生银行电子账户,直销银行与华为消费者云事业部共建钱包账户体系,从支付、服务、安全、产品设计等多维度完善华为钱包功能,双方生态开放共建,打造开放的钱包金融生态。一是通过移动支付业务合作,构建用户全场景支付生态。基于华为手机用户的需求,打造全场景支付功能,包括但不限于钱包余额线上支付、跨商户银联二维码扫码支付、华为体系内二维码支付、线上积分支付、绑定卡支付、跨商户积分金+余额支付。二是通过核心技术及平台资源共享,实现生态开放。通过华为HAG平台提供金融快服务能力,分批次有序接入基于华为快服务能力的金融服务场景。如华为App ability服务、全局搜索场景、日历场景、Hivision场景(视觉识别)、HiTouch场景(双指触屏)、Hivoice场景(语音助手)等,提高手机银行曝光率。三是整合社区服务、公共服务等资源,推出居民健康卡、金融社保卡等,构建普惠金融服务生态。

Part 2

江苏银行:

开放银行产品负责制

江苏银行开放银行服务分为八大类:一是账户管理(账户开户、账户查询);二是场景服务(车生活、爱健康、爱学习);三是贷款服务(贷款申请、贷款查询);四是支付结算(e融支付);五是交易银行(银企直连、汇出汇款进度查询);六是信用卡(用卡申请、账单查询);七是公共服务(利率查询、网点查询、汇率查询);八是金融科技(人脸识别、金融云、区块链)。

江苏银行采用产品负责制进行业务管理,产品与服务的开放由其主管部门负责,从确定合作标准、合作伙伴拓展、到业务对接上线,主管部门与开放银行项目组协同配合,后者对具体的技术对接负责。目前,江苏银行开放银行开放合作内容已经超过40项。

江苏银行采用主动营销进行业务拓展,服务载体为开放银行服务平台门户网站,行内的外部用户可以通过该网站了解银行已开放的服务能力,进行开发者注册,上传身份认证相关信息,待银行业务人员后台审核后,可以进行创建相关应用,选择相应开放的API接口,同时需申请相应的密钥对信息,保留私钥,并将公钥上传至平台,银行业务人员审核批准后,开发者进行应用开发,完成后可在测试沙箱环境进行调试,测试完成后可提交相关材料,进行应用上线申请,待银行审核后正式上线。例如,江苏银行将特色车辆服务平台嵌入金鹰集团的App中,向其App提供各类车主服务,合作中所有服务均由其H5页面提供,金鹰集团提供服务入口与客户资源,双方不收取任何费用。江苏银行将缴费功能输出至徐州市教育局指定缴费平台,帮助全市直属31家公立学校进行在线缴费,合作中双方采用接口合作,徐州教育局向江苏银行提供客户输入的缴费信息,江苏银行完成缴费处理,不收取费用。

Part 3

微众银行:

开放银行3O体系

微众银行由腾讯公司发起设立,2014年12月经监管机构批准开业,是国内首家民营银行和互联网银行。

微众银行副行长兼CIO马智涛认为,开放银行发展应该具备3O体系,即,一是开放平台(Open Platform),基于API、SDK、H5等方式可对外提供银行服务;二是开放创新(Open Innovation),通过开源软件、知识产权授权、参考实现(RI)等降低合作门槛,在共享中推动技术创新;三是开放协作(Open Collaboration),基于分布式技术与合作伙伴形成开放商业联盟。

贷款业务方面,微众银行与多家行业领先的互联网二手车平台公司合作,推出了微众银行微车贷产品,将银行贷款业务直接嵌入汽车交易场景。该产品助力贷款购车者提前实现美好生活,同时形成了一定规模的基于真实交易背景、高度分散且有抵押品支持的优质信贷资产。

移动支付方面,微众银行基于微信平台为零售客户提供消费优惠服务“微众有折”。业务层面,该产品把为零售客户提供消费优惠场景作为核心,通过开户充值使客户具备享受优惠的条件,通过与华润万家、沃尔玛等合作商户深度合作提供商户管理,优惠场景管理,并创建了特有的优惠模型和优惠计算引擎,实现零售客户、微众银行与商户的连接。技术层面,该产品依托分布式架构及Hadoop大数据技术,能够处理海量客户信息与亿级交易数据,并通过大数据分析,反哺商户营销需求。

同业科技合作方面,为帮助以传统线下服务模式为主的中小型商业银行更快速、更低成本地实现“互联网+”战略,推动线上线下服务形成互补效应,微众银行积极探索基于金融云计算技术的同业科技合作,在传统SaaS云服务的基础上,通过叠加自身行业实践,推出了微动力“SaaS+”开放平台。合作银行可通过将“微动力”集成到自身手机银行中,快速获得人脸识别、人工智能、移动支付等科技能力,为客户提供更丰富的金融产品和更便捷的购买体验,共同扩大普惠金融服务的有效供给。

金融科技方面,微众银行联合多个机构,基于与相关机构合作研发的区块链开源底层技术平台BCOS,进一步推出了深度定制的金融版区块链底层平台FISCO BCOS,与金融同业分享技术成果。

目前,FISCO BCOS已落地的应用场景包括机构间对账、供应链金融、旅游金融、司法存证、版权存证及交易、人才招聘、自然资源登记等。

Part 4

新网银行:

打造开放型数字银行

新网银行由新希望集团、小米、红旗连锁等股东发起设立,于2016年12月28日正式开业,是四川首家民营银行,也是中西部首家互联网银行。

在思维理念与组织架构方面。新网银行从初创时,就将开放的理念融入到了业务模式、风险管理、日常运营等方面。新网银行打造了一个适应开放银行的扁平化组织架构,和传统银行相比,这样的架构减少了审批中间层级,能够快速试错迭代更新,根据市场情况灵活调整运营、业务模式。

在信息科技能力建设方面。新网银行将开放银行所需具备的信息科技能力放在全行的核心战略地位,建立了涵盖高管和主要部门负责人的信息科技委员会,审议重大科技决策,并在全行各个层面推进信息科技建设。在绩效考核制度中,科技考核与业务指标强相关,其中业务的KPI最高占比可达50%,在科技作为核心战略的背景下,新网银行以技术工程师、数据科学家、产品经理、人工智能专家、反欺诈专家等构成的科技人员占比超70%,并且占比持续提升。

在数字化运营方面。新网银行将大数据能力、人工智能能力、云计算能力等作为核心能力建设。目前新网银行99.6%的贷款都是由机器完成审批,平均审批速度20秒,批核一笔贷款最快7秒。

在风险控制方面。新网银行利用人脸识别、生物探针、设备指纹等新手段构建反欺诈系统,制定了超过16000条反欺诈规则,部署反欺诈模型16个,策略更新频率为0.57次/天。

在生态建设方面。新网银行没有自己的App,客户可以直接通过新网银行的合作伙伴App一键获取金融服务。在接入方式上,新网银行针对各类用户群体、不同场景,开放平台提供了各种便捷的连接方式。

在客户经营方面。新网银行建立了包括履约能力指数等模型,对用户特征等进行刻画。截至目前,新网银行已经服务用户超过2400万人,累计放款超过2500亿元,笔均借款周期75天,笔均借款金额3300元。

Part 5

重庆富民银行:

多重赋能强化开放银行能力

重庆富民银行是中西部第一家民营银行,也是民营银行常态化审批后成立的第一家民营银行。在数字化作为核心战略的背景下,重庆富民银行建立了基于敏捷的集成产品研发体系(SAPD),建立以市场为导向,以产品为主线的高效协同、平台化研发管理模式,形成“全面、全员、全程”的大研发管理机制,目前科技人才占比超70%。

重庆富民银行通过自我赋能强化开放银行能力,通过合作赋能和生态赋能实现业务开放。在“存”方面,富民银行和京东数科等企业合作将“富民宝”业务输出,触达终端户;在“贷”方面,打造“富民白条”,为小微企业主提供采购白条满足其日常经营流动资金需求;在“汇”方面,通过开放平台技术将聚合支付能力、资金管理能力对外输出,满足各类业务交易场景下的业务支撑能力。截至目前,重庆富民银行通过开放平台接入商户数100+,提供金融服务能力数130+,积极向同业输出产品设计与业务标准,扩大市场影响力,激活发展新动力。富民银行运用金融科技手段,重构商业汇票贴现流程,推出了自主研发服务于中小微客群的电票贴现产品“富民极速贴”,解决小微企业票据贴现慢、贴现贵、贴现难等系列问题。同时,富民银行自主研发面向小微个体工商户的线上个人经营性信用贷款产品“富易贷”,并配套建立“小微个体工商户信用评价标准”的企业标准,解决小微个体工商户“征信难、融资难”等问题。

在数据资产管理方面,富民银行搭建业内领先的数据治理体系,包括三层数据治理组织架构,覆盖六大核心领域的数据管理办法、数据考核评价体系、治理工具体系。同时,针对数据采集,建立第三方数据源管理办法,打造数据接入的应用。

Part 6

中信百信银行:

发布开放银行生态加速器

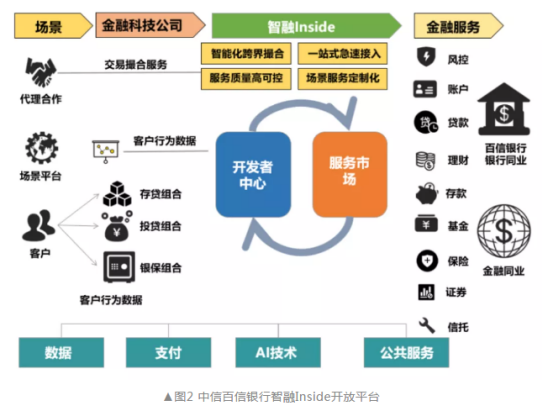

中信百信银行由中信银行和百度联合设立,是国内首家独立法人直销银行,于2017年11月18日正式开业。中信百信银行创立之初即确立以开放银行为核心战略。通过“B+B2C”的模式,场景在前,金融在后,赋能场景生态,共同服务好C 端客户。中信百信银行建立了“智融Inside”平台作为开放银行统一入口,广泛连接场景、金融科技公司和金融机构。目前已经开放了API接口350+,实现分钟级接入,对接了百度、小米、爱奇艺等80多家平台,输出信贷、理财、银行账户、智能风控等开放银行能力,实现了金融服务与场景的融合共生。

以手机百度为例。百度最大的痛点是用户用完即走,停留时间短,账户体系弱,用户价值得不到充分挖掘。因此,中信百信银行与百度联合创设智能小程序“百度闪付卡”,只要是手机百度用户,均能在首页方便地开立中信百信银行账户,并获取百度闪付、余额理财、消费信贷、信用卡还款和生活缴费等金融生活服务。通过“搜索+信息流”双引擎驱动,叠加金融账户服务,可以有效提高数据厚度,更好地挖掘用户价值。中信百信银行也得以利用手机百度这一日活跃用户数量(DAU)近两亿的App触达海量用户,充分融入百度生态。与爱奇艺的深度合作的“零钱plus”是另一个典型案例,中信百信银行的金融服务与爱奇艺通过智融Inside进行连接,用户在爱奇艺的场景内,就可获得更加便捷的金融增值服务和会员权益,除成为VIP会员之外,还能够享受中信百信银行的存款收益。

此外,中信百信银行在2019年11月正式发布开放银行生态加速器暨UP加速器,定位科创小微企业和百信生态的智能连接器,主要聚焦新技术、新金融、新消费三大核心领域,计划三年内加速100家科创型中小微企业实现成长进阶,为其提供开放银行综合解决方案,并联合中信产业基金、信银投资、红杉资本、顺为资本等数十家知名投资机构提供“股权+债权”服务方案,实现“金融+科技,银行+资本”相互赋能,共建智能金融新生态。

Part 7

京东数科:

全面开放分享业务、技术、场景和客户

京东数科脱胎于京东商城,前身是京东金融,凭借电商、物流等优势场景和数据积累,布局了金融科技、资管科技、智能城市等领域,已经快速成长为国际领先的数字科技公司。

京东数科一直秉持开放理念,将技术、业务、场景和客户等层面的优势,全面向银行合作伙伴开放和分享,明星产品包括京东白条、京东金融、小金库、京保贝等,均是京东数科与银行等金融机构融合发展的新模式。早在2015年8月,京东金融联合中信银行联合推出“中信白条联名信用卡”,由此“小白卡”逐步成为信用卡圈内的热点IP,也是开放银行标杆性产品。2017年11月,中国工商银行与京东金融联合推出“工银小白”数字银行,是国内银行业首个开到互联网平台上的银行,也是双方在客户、账户、数据、信息、资金等方面深度整合的成果。

在银行4.0时代,京东数科搭建了“一朵云+三大中台+开放平台”的全新架构,提出“组件化”理念,将产品和技术按银行的实际需求灵活解耦,模块化输出,让银行可以将技术服务柔性组合,真正实现“自主可控”等技术应用。三大中台包括技术中台、数据中台和业务中台。开放平台即API开放平台,将金融机构和场景端企业无缝连接,以API集市、标准产品或行业解决方案等不同形式,把金融机构的底层服务开放给场景方,快速形成匹配场景内金融需求的产品和服务,极大地降低金融机构拓展场景和客户的成本,提升服务效率、客户体验及业务规模。

来源:《开放银行发展研究报告(2019)》