数字经济时代,呼唤与之适配的数字金融服务。当前,银行业推动数字技术与传统金融相互融合、相互渗透,加快数字化转型已经成为行业共识。建设银行(以下简称“建行”)作为国有大行代表,始终坚持以理论创新和实践创新推动数字金融实践,近年来以“新金融”行动践行新发展理念,强化战略规划引领、组织架构优化、科技投入保障,在数字化转型赋能业务转型、服务数字经济发展等方面取得了突出成果。

一、理解先行:数字化转型助力“新金融”,更好服务经济发展

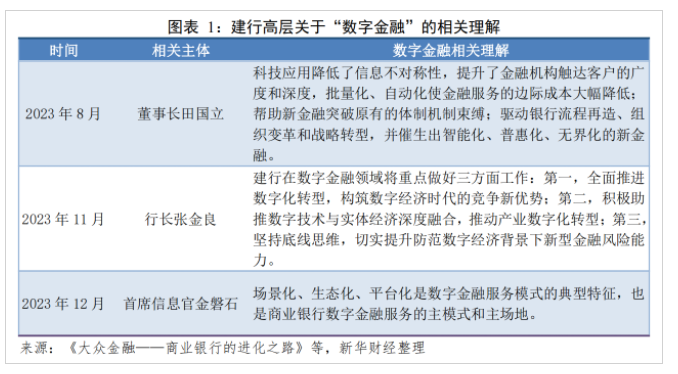

数字经济时代,无处不在的数字化变革呼唤与之适配的数字金融服务。建行作为数字金融的积极探索者,对金融科技和数字化转型等理念有着深刻理解。

2023年8月,建行董事长田国立在《大众金融——商业银行的进化之路》一书中指出:科技正在从底层基础设施跃升为顶层创新先导,驱动银行流程再造、组织变革和战略转型,并催生出智能化、普惠化、无界化的“新金融”,帮助“新金融”突破原有的体制机制束缚。同时,科技应用降低了信息不对称性,提升了金融机构触达客户的广度和深度,批量化、自动化使金融服务的边际成本大幅降低。

2023年11月,在2023金融街论坛年会上,建行行长张金良提出,建行在数字金融领域将重点做好三方面工作:第一,全面推进数字化转型,构筑数字经济时代的竞争新优势;第二,积极助推数字技术与实体经济深度融合,推动产业数字化转型;第三,坚持底线思维,切实提升防范数字经济背景下新型金融风险能力。

2023年12月,建行首席信息官金磐石在新浪财经主办的“2023银行业发展论坛数字金融大会”上指出,场景化、生态化、平台化是数字金融服务模式的典型特征,也是商业银行数字金融服务的主模式和主场地。

在建行看来,数字金融是商业银行适应数字经济发展的金融创新,既包括自身服务模式变革即数字化转型,也包括服务对象的扩大和延伸,即服务数字经济,支持数实融合,参与数字中国建设。

二、架构支撑:规划引领、系统搭建、科技保障,为数字建行筑基

建行确立金融科技为公司“三大战略”之一,通过发布集团战略文件、综合部署前中后台建设、创新调整管理架构、加大科技投入等举措,聚焦服务实体经济、加强科技支撑力度,为数字建行的推进奠定了完备的架构基础。

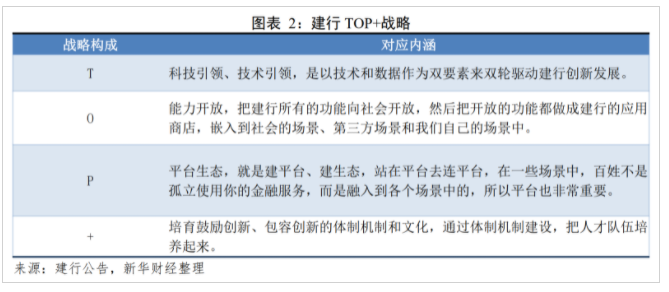

出台集团战略文件,确保数字化战略方向。建行相继于2021年发布《金融科技战略规划(2021-2025年)》(“TOP+2.0”)、2022年发布《数字建行建设规划(2022–2025年)》,前者聚焦“金融科技的领跑者、自主创新的国家队、新金融生态的开拓者”三个战略定位,推动“建行云”成为用户首选的金融业云服务品牌;后者明确以数字化经营为重要基础和工具方法,通过业务数据化和数据业务化双向驱动,着力提升数字化经营效能,逐步实现运营模式生态化、业务流程自动化、风控合规智能化等,促进获客活客和主体业务目标实现。

前台搭建生态、融合发展,中台加速推进业务、数据、技术“三大中台”建设,后台发力“建行云”内外赋能。前台环节,深化“双子星”(手机银行+建行生活)融合发展,做好场景互通、圈链发展,聚焦线上渠道、物理渠道和远程智能银行渠道,推动渠道间优势互补、场景互动、流量互换。“三大中台”建设方面,业务中台在迭代完善和推广应用用户、商户、账户等十大中台能力基础上,启动行业(投资)研究、现金(资产)管理、员工、场景、线上体验等五大新中台能力建设;数据中台持续丰富智能数据产品货架,打造全域数据视图,形成自然语言、地理位置、图像数据和结构化数据的多模态分析能力,超90%的数据实现T+1供给,实时数据日均采集量达80亿条;技术中台扎实推进技术服务产品化,截至2023年6月末,累计发布人工智能类、安全类、基础技术类等162项公共服务,支撑962个应用场景投产。后台环节,完善科技研发与系统运营架构体系,确保IT系统安全稳定运行,将“建行云”定义为“新型基础设施”“数字新基建”,持续对“云计算”进行密集投资和升级迭代。截至2022年末,“建行云”已为超过200家金融同业、政府等客户提供科技服务。

加快管理架构创新调整,为数字金融实践提供组织保障。建行形成“一委、一办、四部、一中心、一公司”的科技板块组织架构。其中,“一委”指金融科技与数字化建设委员会,“一办”指数字化建设办公室,“四部”指金融科技部、数据管理部、网络金融部、渠道与运营管理部,“一中心”指运营数据中心,“一公司”指建信金融科技有限责任公司。2022年,建行首次确立包括“一办、四部、一公司”在内的“科技渠运板块”,进一步强化了内部协调能力。

成立建信金科子公司,打造更加市场化的金融科技创新力量。2018年4月,建信金融科技有限责任公司在上海成立,为国有大型商业银行中首家和规模最大的银行系金融科技公司,致力于成为集团的“科技引擎”和“生态连接”,服务集团打造新金融生态,赋能金融行业高质量发展和高水平安全。2022年,建信金科作为金融系统唯一单位入选国务院国有企业改革领导小组办公室“科改示范企业”。

持续加大科技投入和科技人才引进培育力度。近年来,建行积极推进“懂科技的管理人才”“懂业务的科技人才”“懂行情的市场化IT人才”三类人才队伍建设。财报显示,建行2022年度金融科技投入232.90亿元,占营业收入的2.83%。而截至2022年末,建行金融科技人员数量为15811人,占集团人数的4.20%;

此外,前瞻推进人工智能技术应用。建行自主研发人工智能平台,深入推进生成式人工智能等技术的应用,在智能客服、投研报告、客户经理助理等多个业务场景应用落地。2023年8月,旗下人工智能平台荣获《亚洲银行家》2023年“最佳人工智能应用”奖项。

三、效果体现:创新信用工具、升级服务平台,赋能业务发展

在对公方面,建行利用大数据、智能决策等数字化工具创新了“科创评价”体系,推出了“脱核链贷”供应链金融模式,并通过“惠懂你”“裕农通”服务平台,助力国家普惠金融、乡村振兴战略;在零售业务方面,构建了“手机银行+建行生活”双子星平台生态,金融与非金融双向融合,成效显著。同时,在货币市场、人才培养、智能风控上的数字化尝试,也颇有新意。

1.对公:创新科技流、供应链信用工具,打造“惠懂你”“裕农通”服务平台

建行创新科技评价体系,“不看砖头看专利”,为科创企业赋能“添翼”。同时,推出“脱核链贷”模式,赋能供应链金融发展。“科创评价”体系方面,建行将企业的科技水平纳入银行授信评价体系,通过批量获取国家各部委发布的科技企业名录信息及知识产权信息,挖掘企业持续创新能力,运用大数据、智能决策、数据可视化等技术手段自动生成评价结果,将企业的“软实力”打造成融资的“硬通货”。供应链金融方面,将供应链金融信用体系从核心企业“主体信用”拓展至基于交易的“物的信用”和“数据信用”,推出“脱核链贷”模式,实现了核心企业不兜底、无需抵押、无需报表,凭核心企业订单实现融资的可能,以数字化管理手段赋能链上企业。2023年上半年,建行累计为4689个核心企业产业链的9.85万户链条客户提供5519.93亿元供应链融资支持。

不断升级“惠懂你”平台,技术升级、场景挖掘、产品创新,发力普惠金融。2023年12月,建行在北京举办“建行惠懂你”4.0发布会,新版本从旅程重塑、体验提升、综合金融、场景生态、客户服务和用户体系六大方面变革,推出聚焦核心功能服务的“融易版”、引入AI数字客户经理等功能模块,将为客户带来更便捷、更友好、更全面的焕新体验。场景上,围绕粮食安全、奶业振兴、肉牛、蔬菜、水果和花卉等六大特色涉农产业链生态场景,依托数字技术和科技赋能,将金融资源优先配置到乡村振兴的重点领域和薄弱环节。产品上,推出了“小微快贷”“个人经营快贷”“裕农快贷”“交易快贷”“小微善贷”“集体快贷”“创业者港湾”产品体系。

针对涉农需求,打造“裕农通”平台,用金融科技助力乡村振兴。突出数字化经营和生态圈打造两大特色,建行构建了“1211”乡村振兴综合服务体系——打造一个平台(线上线下“裕农通”)、两大涉农信贷产品包(针对农户客群,主打“裕农快贷”;针对涉农组织,主打“乡村振兴贷”)、一系列涉农专业化生态场景(特色农业、乡村政务等)、一套涉农金融数字化风控体系。截至2023年6月末,建行涉农贷款余额3.62万亿元,较上年末增加6133.53亿元,增幅20.41%;普惠型涉农贷款余额5463.97亿元,较上年末增加1418.07亿元,增幅35.05%。

2.零售:实践“双子星”战略,实现金融与非金融平台互动

创新实践手机银行、建行生活“双子星”战略,以数字平台连接生态场景,通过平台用户互通、流量贯通,实现两大数字化引擎协同经营,形成金融与非金融全覆盖的“双子星”核心平台新生态。

“建行生活”平台承载本地民生消费领域的各类场景,面向C端消费者提供“场景+权益+金融”的互联网体验服务,并运用互联网模式开展平台化运营和长尾金融客户直营。以非金融服务为切入点,打造“美好生活指南”,为用户提供美食、商超、外卖、电影、出行、装修等本地生活服务,进而与用户建立生态链接,聚集流量,提升用户活跃度,并将金融服务无缝嵌入生活场景,实现客户进阶与金融价值创造。

手机银行梳理打磨用户使用频率占比98%以上的49项业务,打造没有断点的用户旅程、没有过期冗余的信息、人人都能看懂的提示码、规范流畅的交互设计,并可在部分常规操作中智能预判用户意图,减少需要选择和输入的信息,持续加强适老化改造等。

场景上,业内率先推出手机银行AI版,“首页”轻向下拉即可直达,打造用户高频服务的“全新空间”,实现“一键直达”日常金融需求;面向65岁及以上用户推出同屏协助功能,方便子女远程指导操作,帮助银发一族跨越“数字鸿沟”;手机银行首页及生活频道集中展示当地公积金、养老金、社保、医保、交通罚款缴税等便民政务服务,用户可以通过手机银行一站式办理金融及便民政务业务。

效果上,截至2022年末,建行70%以上的理财产品、80%以上的基金、90%以上的贵金属交易均可在手机银行上完成,年交易笔数超20笔的“超级用户”达1.92亿户,在支付宝、抖音、美团、拼多多、京东等支付机构的客户规模位居同业第一。截至2023年三季度末,线上平台个人客户达5.30亿户,手机银行月均月活用户数达1.33亿户,“建行生活”注册用户数达1.21亿户。

3.其他方面:“AI交易员”、“建行员工”APP、智能风控

建行在数字化转型中,不断尝试将数字技术运用到业务的各个环节,在金融市场、人才建设、风险控制等方面,都有一定成果。

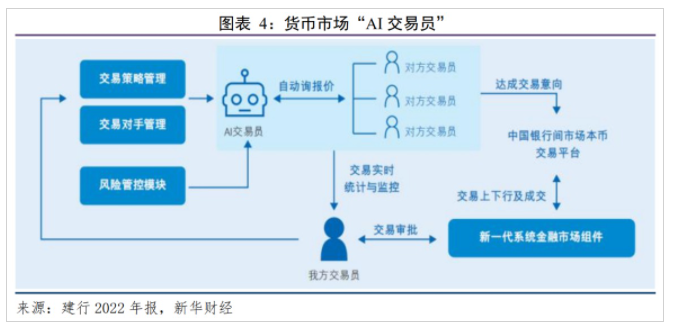

探索人工智能(AI)技术在金融市场交易中的运用,推出货币市场“AI交易员”。2021年7月,建行在银行间市场首批推出货币市场“AI交易员”,根据事先设定的交易策略,结合特定算法,与交易对手进行智能询报价并达成交易意向,替代人工报价,多点并发,询报价时间可缩短近90%。

建行以“一个中心、两种思维、三个阶段、四个层次”为思路推进人才建设,即以员工为中心,坚持业务思维和产品思维,按照产品化、体系化、生态化三个阶段,从培训运营、能力提升、人才成长、企业战略四个层次全面推进具有建行特色的员工成长体系建设,并研发推出了建行员工APP、体验之声用户社区、建行学习平台、研修中心等工具。例如,“建行员工”APP聚合移动办公、人事服务、员工差旅、智慧后勤、即时通信、在线学习等数百项功能,并支持千人千面的个性化效果。

建行利用数字化建设契机,多维度加强智能风控建设。在信用风险方面,建行加快数字化能力建设,推进放款审核、押品、催收等环节自动化智能化,并完成科技型企业“星光STAR”专属评价工具研发及系统功能试点投产;在不良经营处置方面,推进线上贷款“智慧诉讼”,多元赋能院银双方,并打造“龙集市”不良资产处置生态,积极落地实施大数据项目,释放数据资产价值;在应对新型风险方面,针对近年来模型风险、数据风险、洗钱风险、欺诈风险、新产品风险等新型风险不断涌现的局面,通过搭建数据质量责任归属体系、模型的梳理/分级/分类/验证、反贪腐商业道德培训和合规警示教育等,推进模型风险IT系统建设。

来源: 新华财经