强化金融控股公司和金融科技监管、探索数字人民币跨境支付应用、完善金融消费者适当性制度……2021年的政府工作报告内容和各大代表建言,为金融科技后续发展划出重点、指明方向。在多位分析人士看来,两会释放了未来金融科技监管将持续“严”字当头的信号,相关机构应严守不发生系统性金融风险底线,同时,平衡好监管与创新,在宏观审慎监管框架内开展创新业务。

强监管 强化金控和金融科技监管

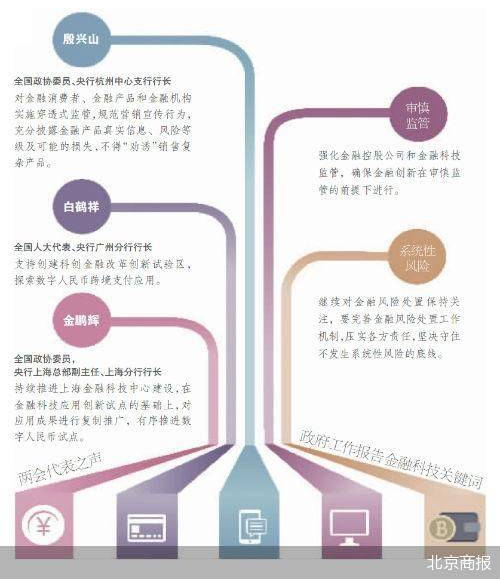

3月5日发布的政府工作报告中,提出的“强化金融控股公司和金融科技监管,确保金融创新在审慎监管的前提下进行”,引发市场热议。政府工作报告中同时强调,将继续对金融风险处置保持关注,要完善金融风险处置工作机制,压实各方责任,坚决守住不发生系统性风险的底线,金融机构要坚守服务实体经济的本分。

事实上,金融控股公司作为金融混业经营的典型形态,不仅是政府工作报告的要点之一,也是近一年来监管重点关注的领域。

从2021年政府工作报告来看,金融控股公司和金融科技的监管整体上延续了近两年的审慎态度。在零壹研究院院长于百程看来,金控公司和金融科技监管将是2021年金融体制改革和金融创新中的监管重点,并且保持审慎监管前提下的创新,尤其是金控公司,在今年将有更实质性的监管推进,这和反垄断以及防止资本无序扩张的监管相关。

北京商报记者注意到,此前召开的2020年中央经济工作会议曾指出,科技反垄断已是全球现象,科技巨头形成垄断,可能通过影响力来收取更高价格,不利于消费者;控制在线商务、内容和通信的关键领域,吞噬其他行业利润;削弱竞争并压制创新。中国更需要硬科技的突出,而非无序的模式创新甚至监管套利。

金融科技行业专家苏筱芮同样认为,科技反垄断和创新审慎将成为未来监管的重要方向,防止资本无序扩张将成为维护金融安全、金融稳定的重要议题,预计2021年监管将在信息安全与隐私保护、金融消费者权益保护、完善金控细则三个方面加强动作。苏筱芮认为,目前金控仅出台了大纲办法及董监高管理细则,还有诸多内容有待完善,预计后续将在业务规范、经营范围甚至评级办法等方面有所拓展。

针对金融控股公司,两会期间,全国人大代表、央行广州分行行长白鹤祥也提出建议。他指出,由于金控办法立法层级较低,在落实过程中可能面临困难,因此,制定《金融控股公司法》势在必行。白鹤祥还建议,制定《金融控股公司法》,一是明确金控公司监管机制;二是着力解决金控办法与其他法规冲突及监管外延不完整问题;三是要完善金控公司监管的立法体系。

“接下来将能看到,不符合要求的金控公司将进行股权整合、业务剥离和整改,直到达标获取许可,部分难以持续经营的、严重危害金融秩序的金控公司将依法退出。”于百程指出。

防风险 完善金融消费者适当性制度

北京商报记者注意到,两会期间的代表建议中,也有不少人士将目光聚焦在消费者保护上。

如今,随着互联网和大数据技术在金融领域的广泛应用,以金融创新名义开发的产品种类不断增多,获取方式和渠道更加便捷,众多金融消费者参与其中。但由于我国金融消费者适当性制度尚未健全,金融创新在满足消费者金融需求的同时,也积累了一定的风险隐患。

由此,全国政协委员、央行杭州中心支行行长殷兴山在提案中提到,当前我国金融消费者适当性制度并不完善,主要表现在法律体系不健全、监管尺度不统一、金融机构落实规则不到位、金融消费者责任意识淡薄四大方面。他直言道,部分机构以“创新”为名实质只是通过包装突破监管约束,向金融消费者销售高风险产品;也有部分机构风险提示条款语言晦涩,风险提示不明显、不完整;此外,风险测评流于形式,测评内容千人一面,针对性较差;适当性规则优先度不足,部分机构在营销推介中,刻意淡化适当性要求,导致产品错配和风险积聚。

苏筱芮表示,金融业作为数据密集型行业,更需要加强对数据、对信息的防护,目前的金融业数据要素应用已经存在大量实践,但在管理制度方面还存在一定短板,例如部分机构在数据合规方面的意识有所欠缺,又如数据治理相关的标准还亟待统一,数据滥用等相关违法违规等惩处措施的细则亦有待完善。

此外,在金融营销方面,北京商报记者从多方了解到,目前不少互联网巨头在金融产品推介中,对金融产品风险等级披露并不充分,甚至存在“诱导式”宣传行为。对此,殷兴山建议道,应统一管理规则与分类标准,明确并细化适当性管理规则和要求。建立金融消费者、金融产品分类标准,如分为禁止招揽客户(负债投资、未成年人等)、谨慎招揽客户(老年人等低净值人群)、普通投资者、准专业投资者、专业投资者等五大类。

在统一监管尺度和金融机构落实规则不到位等问题上,殷兴山建议,针对复杂金融产品建立全面、统一的监管协调机制,对金融消费者、金融产品和金融机构实施穿透式监管。规范营销宣传行为,充分披露金融产品真实信息、风险等级及可能的损失,不得“劝诱”销售复杂产品。

此外,还应加强金融消费者教育,传递“卖者尽责、买者自负”理念。殷兴山称,金融管理部门与金融机构应拓展线上线下消费者教育渠道,在宣传普及金融知识的同时,将重点放在识别金融风险、远离非法金融活动等方面,在强调“卖者尽责”前提下开展“买者自负”教育,培育金融消费者科学理性的金融投资理念,增强自主决策、责任自担、理性维权意识。

谋创新 探索数字人民币跨境应用

除了金控监管之外,数字人民币也是热点词汇。

全国政协委员,央行上海总部副主任、上海分行行长金鹏辉近日表示,将持续推进上海金融科技中心建设,在金融科技应用创新试点的基础上,对应用成果进行复制推广,有序推进数字人民币试点。同时,全国政协委员、陕西省高级人民法院副院长巩富文进一步建议,数字人民币试点工作应注重“抓顶层、重普惠、防风险”。

此外,北京商报记者获悉,白鹤祥提出的关于《加快推进粤港澳大湾区国际金融枢纽建设》议案中,也提出要支持创建科创金融改革创新试验区,探索数字人民币跨境支付应用、金融“单一通行证”机制以及“新股通”“保险通”“碳市通”互联互通安排等改革创新。

全国政协委员、东亚银行联席行政总裁李民斌同样建议,陆续将数字人民币试点推展到大湾区城市,并进一步用于跨境理财通产品的交易,透过实现数字货币的跨境使用,促进大湾区的资金流动。

目前,数字人民币试点已从深圳、苏州、北京扩大到成都等地区。苏筱芮分析称,数字人民币目前试点平稳有序,跨境使用首先需要关注技术,试点扩大后如何在高并发的系统中保持数字人民币使用的可靠性;其次需要关注运营,如何就数字人民币培养用户习惯,做好用户留存;最后则是国际化,如何将数字人民币与跨境支付、人民币国际化等议题有机结合。

“国内线上支付技术已较为成熟,推广数字人民币试点条件良好,各地热情还是很高的。”光大银行(601818,股吧)金融市场部分析师周茂华认为,数字人民币跨境使用涉及发行、流通、支付结算、汇兑、清算等,这就需要有一个稳定、安全、便捷高效的支付结算基础设施;跨境支付结算还需要与国际规则接轨;个人信息保护与数字系统安全仍需要高度关注,并进一步加强支付机构业务监管规范等。