近日,百信银行发布公告,宣布其自主研发的开放银行平台AIBank Inside产品已经完成人民银行首批金融科技“监管沙盒”创新试点全流程闭环测试。

2019年12月5日,人民银行宣布启动金融科技创新监管试点工作,支持在北京市率先开展金融科技创新监管试点。随后,2020年1月14日,人民银行营业管理部向社会公示了首批6个金融科技创新监管试点应用,百信银行AIBank Inside产品是其中之一。

从近期银行业金融科技的发展情况来看,开放银行的探索颇为频繁,成为多家银行重点关注的方向之一。在金融科技创新监管的支持下,开放银行的发展日趋规范化,并且有望加快发展脚步。

银行业加快开放银行探索步伐

银行业对开放银行的探索步伐正在逐步加快。以平安银行为例,该行在其2021年半年度报告中表示,平安银行持续深化开放银行布局,强化基础能力建设,将金融服务与互联网场景深度融合,推动能力开放与流量开放,助力实现场景化经营、生态化发展。

数据显示,截至2021年6月末,平安银行零售开放银行平台已发布685个产品、1477个API和H5接口,覆盖了账户、理财、支付、保证金、贷款、信用卡等产品能力。

民生银行表示,今年上半年,聚焦科技金融“十件大事”,该行积极拓展开放银行,推广“智慧银行体验店”,推进远程银行智能化,在技术创新的同时,重点做好生产安全和网络安全保障工作。

国有大行方面,邮储银行在其2020年年报中披露,该行已建成服务开放平台,助力数字化转型,全力打造金融生态圈;在健全的安全开放机制基础上,不断拓宽开放业务领域,稳步推进无实体介质账户服务、支付结算、个人综合积分等金融产品的上架;对外提供门户网站,方便合作伙伴快捷接入该行标准化金融产品。

专家表示,开放银行发展的提速与银行客户行为及其管理模式的变化有关。“银行业加快向线上化转型,‘非接触’业态对开放银行发展提出了新的要求。”无锡数字经济研究院执行院长吴琦在接受《金融时报》记者采访时说。

吴琦表示,在疫情防控要求和市场心理变化等因素的影响下,客户、产品、渠道、风控等方面都对银行业提出了不同于以往的新要求。以风控为例,客户行为的线上化加大了银行的实时风控压力,开放银行的发展,正是要针对这些新要求不断进行自我完善。

探索更趋专业化精准化

环境的变化对开放银行发展提出了更高要求,银行业在开放银行领域的探索也更趋专业和精准。

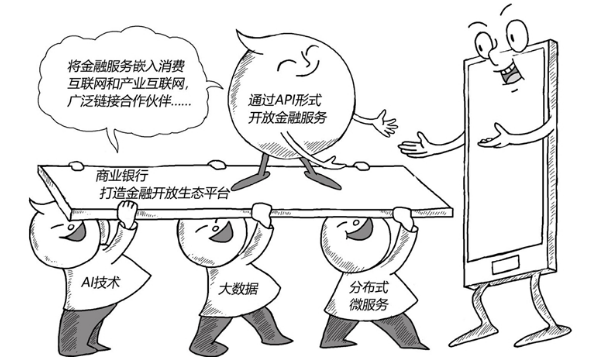

《金融时报》记者从百信银行了解到,AIBank Inside产品是该行打造的金融开放生态的统一平台,通过微服务架构将多类型、标准化、通用化的金融服务进行解耦和模块化封装,将金融服务嵌入消费互联网和产业互联网,广泛链接合作伙伴,极大地提高了金融服务交付效率和质量,同时确保安全性和合规性。

百信银行表示,AIBank Inside产品在测试阶段,严格按照监管要求,从信息保护、交易安全、网络安全、内控管理、运行状态等多方面建立完善的监控方案,有效保障产品安全稳定运行,顺利完成了全链条实践测试。

农业银行同样在加快开放银行平台建设。深化场景应用外部合作,面向政务、出行、校园、食堂等场景,为不同行业提供综合金融服务方案。丰富开放银行产品体系,面向个人、企业、机构等客群,增加对外输出金融产品种类,扩大服务范围。提升平台支撑服务能力,升级服务网站功能,强化接口安全控制,提高开放合作系统对接效率。

为了让服务能够无处不在,打造便捷的银行,民生银行构建了自己的金融生态。该行打造了“BioFaaS 科技+金融生态圈”,帮助金融企业融入产业链,开放共建,合作共赢。

为此,民生银行加快开放银行平台推广,通过API服务、小程序、生态金融云等各种方式,开放产品与服务,不断突破传统金融业务的渠道边界、客户边界、服务边界,助力合作伙伴打造金融服务能力、增强用户黏性,实现互利共赢。零售客群是民生银行的发力重点,当前,“生态云”已广泛应用在车主、养老、亲子等零售客群以及白酒、汽车、政务、政采等政企客群。

促开放银行规范发展

《中国开放银行白皮书2021》提到,开放银行是中国商业银行数字化转型的必经之路,代表着平台化的商业模式。在此模式下,银行与商业、政务、金融科技等生态系统合作伙伴共享数据、算法、交易、流程或其他业务功能,共同实现“银行服务无处不在”的终极愿景。

平安银行行长特别助理蔡新发表示,平安开放银行已经迈入4.0阶段,他们已经做好充分的准备与各类行业客户共建生态、共同经营,一同为服务实体和服务民生快速构建“金融+生活”服务。

专家表示,目前是开放银行快速发展的时期,银行业应该抓住机遇,乘势而上。

“一方面,要加快自身的数字化转型;另一方面,要加快与外部机构的合作。”吴琦说。他建议,大型银行可以借助自己的科技子公司和研发实力,对内真正实现业务、科技的深度融合,从技术架构、组织结构、业务流程方面,进行相应的变革和调整,使金融服务实现场景化、智能化、差异化、个性化;对外,加大成熟产品和标准化模块的输出,打造竞争优势。

与此同时,加快与科技公司等的合作,聚合外部机构生态内外场景资源,嵌入更多生活服务场景,扩大用户覆盖半径,提高客户黏性。

值得关注的是,开放银行的发展离不开金融科技创新监管的支持。2020年,人民银行发布了《商业银行应用程序接口安全管理规范》,对银行业金融机构应用程序接口的类型与安全级别、安全设计等一系列内容提出了标准化要求,迈出了开放银行发展过程中对技术安全和数据规范管理的重要一步。业内专家表示,开放银行的未来发展之路,依旧需要包括监管在内的各方主体共同参与。

来源:金融时报-中国金融新闻网