近日,中国信息通信研究院云计算与大数据研究所联合中国工商银行金融科技研究院安全攻防实验室发布《数字金融反欺诈技术应用分析报告(2021年)》。报告显示:

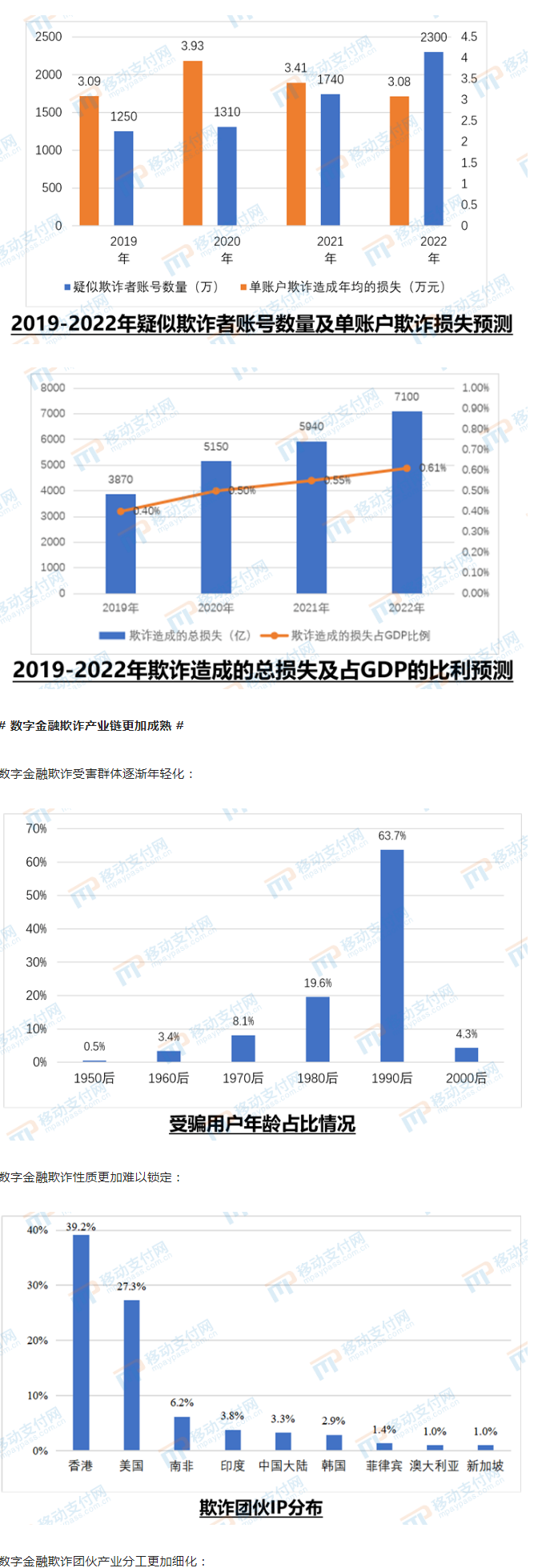

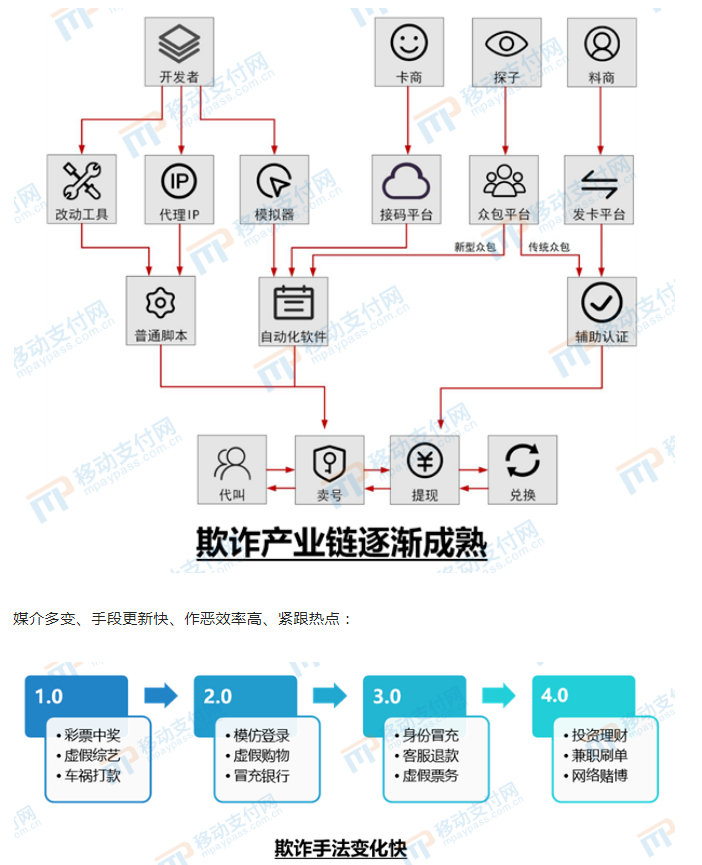

1. 数字金融反欺诈面临的形势复杂险恶。数字金融欺诈发生的场景多,受害群体范围广:数字金融欺诈行为场景化;数字金融欺诈受害群体层次多、年轻化。数字金融欺诈产业链成熟,团伙专业灵活:数字金融欺诈手段多、难辨别;数字金融欺诈团伙产业化;数字金融欺诈窝点不固定。数字金融反欺诈圈层扩大,需要多机构跨领域合作。数字金融反欺诈法律和监管体系不断完善。

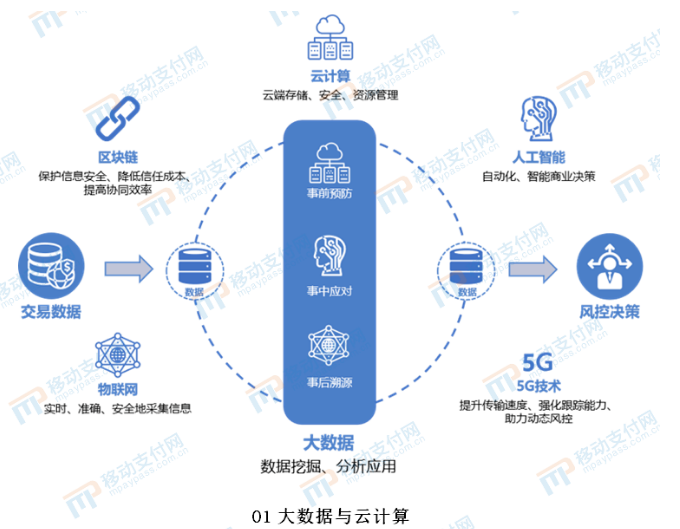

2. 数字金融反欺诈需要运用多种新一代信息技术。算法和算力的升级推动构建以数据为核心的反欺诈体系,实现资源与数据的充分利用。智能化数字模型发展向反欺诈产业链深入,大数据、AI、机器学习等技术在金融欺诈防控方面有重要应用。计算、存储等技术的进步提高反欺诈的精度和效率。区块链技术实现了信用创造机制的重构。

3. 数字金融反欺诈有多种应用场景。在金融监管中,治理金融欺诈主要有以下做法:建立大数据分析校验平台;探索应用分布式架构;加强票据交易实时监控;建立移动金融风险监控平台。在银行业的应用主要有以下几个方向:深化警银信息合作;多渠道业务对接;多措并举有效防范风险;引入生物识别技术。保险业反欺诈进展可以从以下方面来概括:保险行业协会设立行业信息共享平台;保险公司设立反欺诈部门和提高内部技术手段。

4. 数字金融反欺诈发展建议。在国家层面,细化数据要素流动法规要求;加强国际间反欺诈合作;聚焦反欺诈关键技术,集合产、学、研力量开展攻关。在行业层面,积极推动各机构、行业反欺诈联动;加强重点人群反欺诈宣传教育。在机构层面,筑牢业务安全基线;加强隐私计算等技术创新和应用;加强专业人才体系化培养。

01数字金融反欺诈概述

# 数字金融欺诈的总体趋势 #

在新一轮科技革命和产业变革的背景下,金融业数字化浪潮蓬勃兴起,大数据、人工智能、云计算等新技术与金融业务深度融合,数字化转型已成为金融业提高服务质量和竞争力的共同选择。

线上数字金融业务给反欺诈带来了严峻挑战,针对数字金融的欺诈已经发展成为组织严密、分工明确的黑色产业链条,给客户和金融机构都造成了严重损失。

02数字金融反欺诈新技术应用研究

# 新技术在数字金融反欺诈中的应用逐渐成熟 #

随着技术的发展,越来越多新技术走入了反欺诈领域的聚光灯下,大数据、人工智能、生物识别、区块链等技术都成为了反欺诈战线中的重要抓手。

# 算法和算力的升级推动构建以数据为核心的反欺诈体系 #

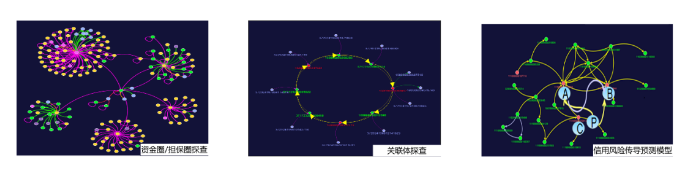

# 智能化数字模型发展向反欺诈产业链深入 #

应用人工智能技术,以数据为驱动建立智能化的风险预测防控模型

利用机器学习进行建模,提高欺诈案件识别的覆盖率

# 运用联邦学习技术,将人工智能和各产业深度融合 #

# 提升金融机构及企业间的合作效率, 实现关联交易的防篡改、可追溯 #

# 加强物联网反欺诈能力,提升反欺诈触点 #

强化跟踪分析能力,提升金融反欺诈精准度

助力动态风控,探索智能化的金融反欺诈能力

03数字金融反欺诈的应用场景分析

# 数字金融反欺诈在银行业的应用 #

事前阶段:通过引入新型身份认证技术手段,强化金融业务健壮性。

事中阶段:使用涵盖多渠道的新型风控模型,加强实时风控。

事后阶段:深化警银信息合作,共建联控机制。

# 数字金融反欺诈在保险业中的应用 #

建立保险行业协会行业信息共享平台。

各机构设立反欺诈部门。

各机构加强技术研究。

# 数字金融反欺诈在证券业中的应用 #

建立交易监察系统,利用文本挖掘、数据挖掘、人工智能、大数据等技术,打击证券违法违规交易。

04数字金融反欺诈发展建议

除了依赖于技术的发展的进步,同样需要政策支持、行业联动、企业自建等多方面的共同提升。

# 国家层面 #

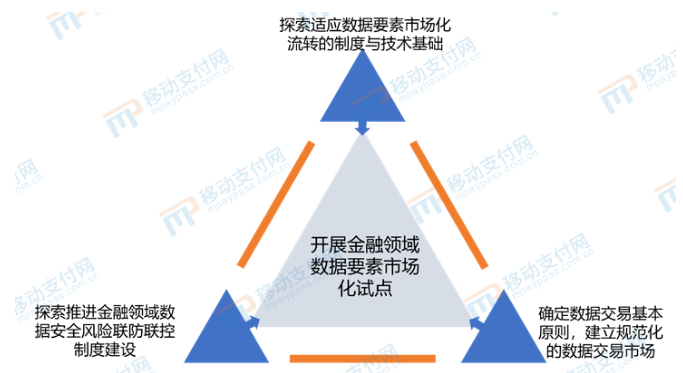

# 加强数据治理,提升数据交易的规范性 #

随着国家数据安全法、个人信息保护法等法律法规的的推出,国家对数据及个人隐私的保护保障提出了明确要求,在此基础上,需要进一步优化数据在企业间流转、交易的机制,建立统一的平台及规范,以丰富企业数据的多样性,提升企业的反欺诈能力。

# 行业层面 #

# 积极推动各机构、行业反欺诈联动 #

跨行业欺诈逐渐成为常态,单次欺诈行为贯穿社交媒体、金融机构多个环节,各机构基于自身数据无法应对,探索建立跨行业、跨机构的数据共享机制。

# 反欺诈能力输出 #

中小银行缺少数据样本和建模能力,大型银行数据样本及技术积累较为成熟,可依托多方安全计算、联邦学习等新技术在保护双方数据资产的前提下输出反欺诈能力。

# 加强重点人群反欺诈宣传教育 #

普及数字金融相关法律常识,对诈骗分子在欺诈过程中常用的诈骗手法,明确指出其中的漏洞与风险。

加大数字金融欺诈案例宣传,针对当前诈骗分子常用的诈骗手段进行剖析讲解,模拟诈骗情景,提高群众对于欺诈行为的辨识度。

多样化宣传手段,紧密贴近日常生活,结合当前时事热点,将反欺诈知识在日常生活中自然普及。

# 机构层面 #

筑牢业务安全基线:需要面向各类交易场景体系化设定防控基线,系统化对安全防护策略及业务风险等级进行量化评估,体系化地做好身份识别、涉账交易等重要环节的安全控制,把握业务交易和安全的平衡。

加强隐私计算等技术创新和应用:加强隐私计算等技术创新和应用,可以帮助金融相关机构在不泄露客户个人信息及模型资产的前提下,提供联合数据挖掘及建模条件,实现在保证数据隐私和安全的前提下共享数据价值,共同进行数字金融欺诈防护。

加强专业人才体系化培养:针对当前外部欺诈手段变化快、场景多的特点,金融机构应该加强反欺诈人才队伍的建设。

来源:移动支付网